中国人民银行副行长范一飞:全面加快金融数字化转型步伐

日期:2020-12-21

2020中国(深圳)金融科技全球峰会13日在深圳举行,中国人民银行副行长范一飞在出席峰会并发表致辞时表示,“十四五”是我国进入新发展阶段、向第二个百年奋斗目标进军的第一个五年,我们要以推动高质量发展为主题,全面加快金融数字化转型步伐,为双循环新发展格局贡献金融力量。

12月13日,中国人民银行党委委员、副行长范一飞在2020中国(深圳)金融科技全球峰会上从金融业的数据驱动、运营机制、业务模式、生态体系、风险防控等五个方面阐述了金融科技对行业的重要意义。

一、数据驱动:对金融业的三个作用

范一飞表示,金融业作为数据密集型行业,要充分发挥数据要素的倍增作用,实现靠数据支撑决策,用数据辅助管理。

从数据基础角度,应将数据治理纳入中长期发展规划和战略布局。加强数据标准、数据模型、数据架构的建设管理,厘清数据权属关系,做好分级分类,强化隐私保护。建立覆盖数据全生命周期的治理体系,为决策管理夯实数据基础。

从数据能力角度,应建设支持信息整合、建模处理、算法分析的综合性数据中台。打造科技赋能、数据驱动、业务联动的能力中枢,为决策管理提供强有力的数据支撑。

从数据应用角度,应运用海量多维数据,实现离散信息整合和特征关联。将单场景信息增益叠加为多场景、图谱化的高价值数据。深挖数据潜能,提升业务洞察能力,增强决策管理的前瞻性和精准性。

二、运营机制:重塑组织形式、基础架构与建设能力

在金融科技的加持下,范一飞认为金融机构应开拓创新,加快运营机制的敏捷重塑。

在组织形式方面,金融机构IT系统要推动从集中式向分布式治理转变,从以账户为中心向以用户为中心、以场景为中心的运营模式转型。通过金融科技子公司、创新中心等方式,探索有利于科技成果应用、产品服务创新的敏捷化组织形式,提升金融对百姓诉求和市场需求的响应速度。

在基础架构方面,打造兼容异构、平台化、组件化的数字底座,有序推动向多节点并行、数据分布存储负载动态均衡的技术架构引进,实现系统资源的弹性部署、敏捷利用和灵活调度。

在能力建设方面,全面塑造数字思维,健全有利于复合型金融科技人才选用育留的激励机制。运用敏捷研发、开发运维一体化等方式,提高产品研发质量和交付效率,持续激发数字创新活力,提升金融数字化转型能力和核心竞争力。

三、业务模式:再造金融业务的流程、体验、渠道

在全球金融业版图重塑的过程中,传统金融中心面临转型,以金融科技为代表的新兴金融业务模式正在崛起。过去几年,中国金融科技发展迅速。范一飞表示,金融机构应与时俱进,聚焦业务模式的智慧再造。

首先要重构业务流程。金融机构要积极运用机器人流程自动化、自然语言处理等技术,动态评估和深度优化业务流程。打通部门间的业务阻隔与流程断点,实现跨角色、跨时序的业务流程灵活定制与编排,全方位提升业务处理的智能化水平。

二是优化业务体验。构建融合用户场景与服务的营销管理体系,对用户进行数字化认知,结合用户偏好打造情景感知式金融服务,为不同客群提供更周全、更贴心、更有温度的定制化方案。

三是融通业务渠道。运用物联网、虚拟现实等技术推动实体网点向多模态、沉浸式、交互性智慧网点升级。基于全局统一客户视图,实现线上渠道与实体网点间信息互通共享、服务无缝衔接,打造高效融通的全渠道服务能力。

四、生态体系:搭建平台、强化服务、深耕场景

互联网时代,大数据、人工智能、区块链等新兴技术在金融领域得到很好的应用,金融领域涌现出一大批优秀的科技企业。范一飞指出,金融机构应通过多向赋能,推动生态体系的协同共建。

一是构筑数字生态平台。金融机构要打造对内聚合产品与服务、对外连接合作机构与客户的数字化综合服务平台,建立互惠共赢的合作机制,探索平台加生态的新型商业模式。推动数字生态从线性链条向互为支撑、互促共进的网状矩阵结构转型。

二是强化数字服务能力。运用API、SDK技术对业务进行整合、解构与封装,打造模块化、嵌入式数字服务。支持合作机构以乐高拼接方式组合使用,提升金融服务触达能力。

三是深耕金融应用场景。推动金融服务与生产生活场景深度融合,全面融入实体经济关键动脉,广泛渗透到教育、医疗、交通、社保等老百姓日常生活的毛细血管,让金融资源精准配置到经济社会发展的关键领域和薄弱环节,突破普惠金融最后一公里障碍。

五、风险防控:共享信息,穿透式评估,联动式处置

需要指出的是,金融科技的出现并没有改变金融业务的本质,安全和风险防控仍是金融行业必须守住的底线。范一飞最后指出,金融业可以通过利用科技赋能,从而加强金融安全体系和能力建设,扎牢织密金融创新安全网。

一是建立涵盖不同市场主体的风险信息共享机制。多方协同的风险监控平台,动态感知风险全局态势,增强全天候自动监测能力,实现风险看得见。

二是穿透式风险分析评估。利用数字化手段透过复杂业务表现,把握金融本质和风险实质。将风险归类分级并深入分析关联关系,准确研判影响范围和危害程度,做到风险辨得清。

三是联动式风险预警处置。建立跨部门、跨机构、跨行业的联防联控体系,构筑异常交易自动化拦截与高效应急处置机制。全面提高金融业风险抵御能力,做到问题早预警、漏洞早补救,确保风险管得住。

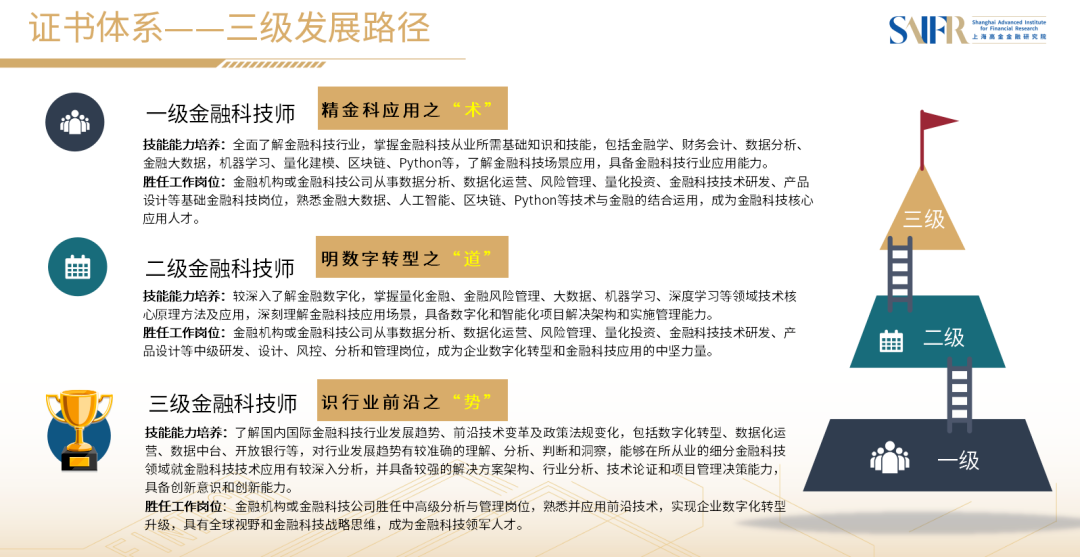

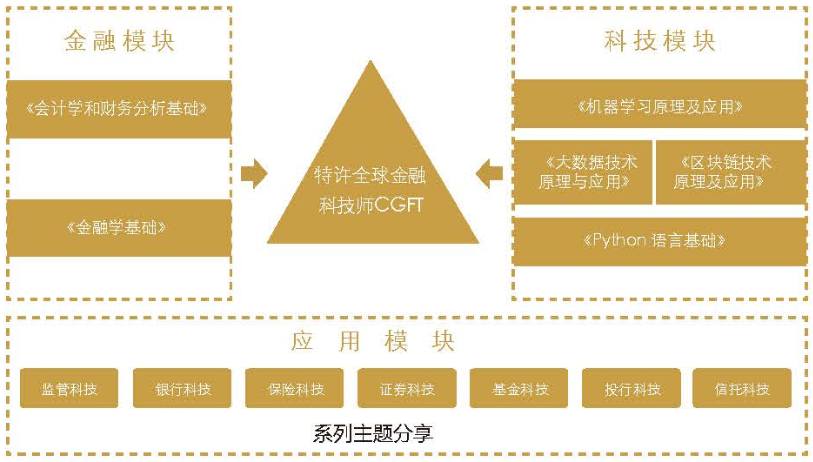

2020年,在上海交通大学上海高级金融学院学术指导下,上海高金金融研究院与上海管会教育培训有限公司联合发起并推出“特许全球金融科技师CGFT认证项目”,构建了具有中国特色的全球金融科技“人才技能认证”、“人才教育培养”、“人才价值生态”体系。

特许全球金融科技师CGFT的课程,既包含了传统的金融核心课程,还设置了区块链、大数据、机器学习、Python等硬核技术课程。此外,研究院还邀请国内顶级金融机构、金融科技公司金融、技术大咖分享金融科技技术场景应用内容。确保知识体系紧贴国际技术发展与应用前沿,并能持续更新知识体系。

特许全球金融科技师CGFT的推出,为政府主管部门、金融机构、金融科技公司、高等院校提供了可供借鉴和信赖的金融科技人才培养体系、评价标准,已引起越来越多的政府主管部门、行业企业和的重视。众多金融、金融科技从业者都报名参加了特许全球金融科技师CGFT课程学习。

推荐阅读:

【CGFT专访】立信金融科技学院副院长殷林森:人才缺口远超150万,高校应用型金融科技人才培养需多方合作

【CGFT专访】中泰证券科技研发部总经理何波: 以金融科技构建业务护城河 争做行业领跑者

【学员风采】听说这位特许全球金融科技师CGFT新学员,是鼓山文化的副总裁兼CFO?

【学员风采】准高金EMBA校友、湘财证券金融科技项目负责人,为何毫不犹豫首选CGFT?

【学员风采】为何高金在读MBA帅哥、纯理工背景的银行金融科技PMO,第一时间报读CGFT?

【学员风采】 不去大厂,投身金融,从电子商务到金融科技的跨越

【学员风采】“99后”小姐姐,有颜有才,为热爱奔涌,爱我所爱

【学员风采】入职国家金融科技测评中心 清华、鲁汶双硕士“学霸”却常怀“空杯”心态